华尔街可知美联储有多“鹰” 明年降息时可能继续缩表!

美联储最近一次政策会议的纪要显示,美联储官员正在认真地讨论这样一种可能性,即他们在开始降息时可能不必停止缩减庞大的资产负债表。

周三公布的美联储7月25日至26日政策会议纪要显示,“多名与会者指出,当委员会最终开始降低联邦基金利率的目标区间时,缩表进程不一定会结束。”

包括美联储主席鲍威尔在内的一些政策制定者提到的这种方法,可能会给美联储的对外政策沟通带来挑战,但毫无疑问也揭示出了美联储内部目前依然偏于鹰派的基调。

这是因为缩减资产负债表——一个被称为量化紧缩或QT的过程,通常被解释为收紧货币政策的关键策略。而降息的作用却恰恰相反——通过降低借贷成本来放宽货币政策。

美联储官员在6月份发布的最新利率点阵图中曾预测,决策者将在明年某个时候开始降息。

虽然降息通常是为了缓冲或刺激经济——比如在疫情早期阶段,但美联储官员明年的降息可能只是为了保障利率在通胀下降时不会变得过于严格,主要目的是避免经济下滑。为此,一些官员表示,这种降息未必会破坏美联储继续缩减投资组合规模的努力。

“如果我们降息是为了将利率拉回到一个中性的位置,那就不是停止缩表的理由。我的预期是,在相当长的一段时间内,我们的资产负债表还有继续缩减的空间。”达拉斯联储主席洛根(Lorie Logan)上个月就表示,她之前负责美联储债券投资组合的管理工作。

缩表威力正开始显现

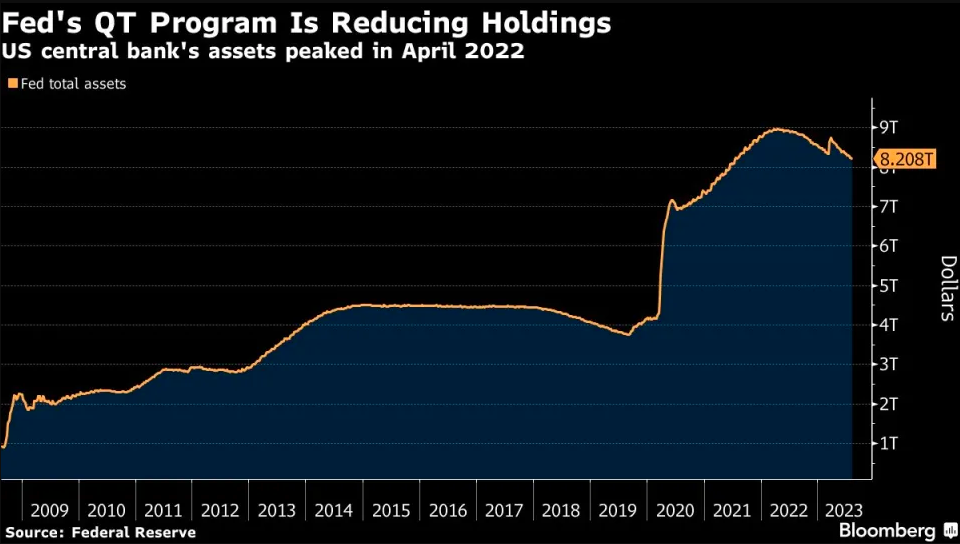

官方数据显示,截止上周,美联储的资产负债表规模约为8.2万亿美元,远低于去年近9万亿美元的峰值。

在疫情期间,这一资产负债表规模急剧膨胀,因为美联储当时大举购买了天量的国债和抵押贷款支持证券,以稳定市场和支持经济。不过自去年6月以来,美联储一直在将部分到期资产从资产负债表中剥离,目前这一过程正以每年约1万亿美元的速度展开。

对美联储来说,量化紧缩可能是一条不稳定的道路。上一次缩表周期中,由于缩表行动导致借贷成本急剧上升吓坏市场,美联储被迫在2019年结束了不算成功的首度尝试。

到目前为止,虽然缩表速度几乎是2018-2019年的两倍,但最新一轮紧缩进展还算顺利。投资者表示,这种韧性反映了一个事实,即自疫情以来,全球金融体系一直充斥着现金,今年银行业危机期间的短暂“开闸放水”,也在一定程度上缓和了资产负债表的萎缩速度。

不过,未来进一步的紧缩背景可能将对市场变得更具挑战性。

摩根大通(JPMorgan)美国利率策略联席主管Jay Barry本月早些时候表示:“第二轮万亿美元的资产负债表缩减可能会产生更大的影响。第一个万亿是在联邦基金利率迅速上升的背景下出现的,第二个万亿更重要,因为它是在国债供应速度加快的背景下出现的。”

美联储的目标是到2025年年中再从其资产负债表上削减1.5万亿美元,而眼下正值美国政府正大幅增加其发行的债券规模,而外国投资者的需求也在减弱之际。这可能会推高政府和企业的借贷成本,并给今年大量买入债券的许多投资者造成损失。

IMF高级经济学家Manmohan Singh预计,如果再有1万亿美元的量化紧缩,相当于将联邦基金利率再上调15至25个基点。随着利率企稳,更多量化紧缩的影响可能更容易看到。

事实上,近来在市场对美联储再度加息的预期始终远低于五成的背景下,美债收益率的持续走高已经显得颇为不同寻常。根据Tradeweb的数据,作为整体经济利率关键基准的10年期国债收益率周三报收于4.258%,高于周二的4.220%,并创下了2008年6月以来的最高收盘价。

对于那些押注美联储货币政策紧缩风险已经解除的华尔街投资者而言,本月以来美国股债市场双双承压,或许已经给他们当头浇上了一盆冷水。

请先 登录后发表评论 ~