AI成台积电“新命脉”! 市场期待英伟达续上火力

全球芯片代工巨头台积电(103.06, -0.09, -0.09%)(TSM.US)公布的季度利润下降幅度低于预期,主要因全球人工智能(AI)蓬勃发展的热潮盖过了智能手机需求持续低迷带来的负面影响。这家堪称美国科技巨头苹果(195.1, 1.37, 0.71%)(AAPL.US)和英伟达(NVDA.US)的最重要芯片代工制造商公布的第二季度业绩显示,截至6月当季的净利润为1818亿新台币(大约58.5亿美元),同比下滑23%,但是超过分析师平均预期的1736亿新台币,第二季度总营收达4808.4亿新台币(大约156.8 亿美元),市场预期则为4788.3亿新台币。

关于2023年营收的展望,台积电向投资者发出警告,尽管人工智能技术发展蓬勃,但全球消费电子产品的低迷可能会持续一段时间。展望今年全年,台积电管理层预计今年营收将下降约10%,而此前的预测为低至中个位数的下滑幅度。该公司还预计本季度销售额为167亿至175亿美元,低于预期。该公司重申,2023年的资本支出应接近此前预测的320亿至360亿美元的下限。过下半年台积电业绩可能触底反弹,台积电管理层预计下半年营收将比上半年增长10%至12%。

AI,台积电业绩的新命脉?

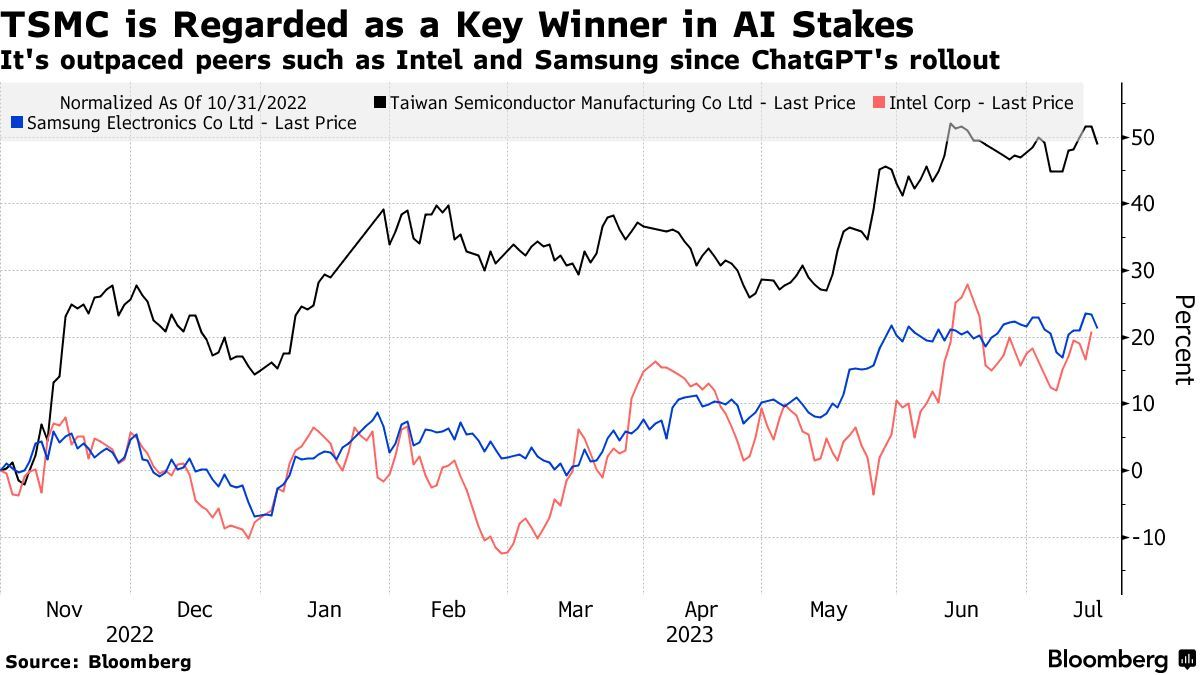

台积电被多数华尔街分析师视为全球纷纷发展人工智能技术的最早期受益者之一。由台积电独家代工的英伟达(Nvidia(470.77, -4.17, -0.88%))AI芯片被认为是ChatGPT等人工智能训练领域最有效的芯片,在AI推理领域同样占据重要份额。随着投资者纷纷寻找押注这一革命性技术的方式,芯片代工巨头台积电今年的总市值暴涨约30%,如今市值超过5300亿美元,堪称巨无霸体量。

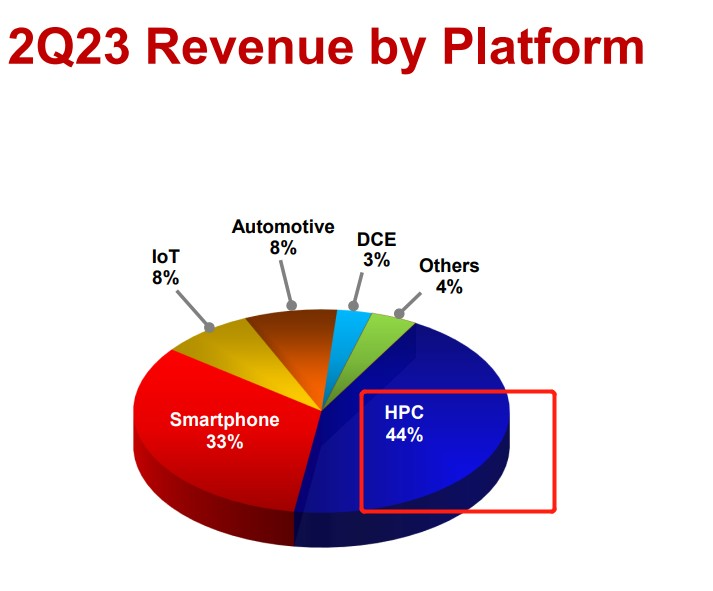

在台积电Q2财报中,台积电HPC代工业务带来的营收占比高达44%,超过智能手机芯片代工业务,足以见得业内对于AI技术用途的芯片——比如AI服务器所需的GPU、服务器CPU,以及AI基础硬件所需的定制化的AI芯片的强劲需求。台积电CEO在最新业绩公布后的业绩会议上表示,公司已经将人工智能计入资本支出和长期销售前景。

越来越多的投资者押注台积电将成为开发下一代人工智能的全球竞赛中的最重量级企业之一,预计其地位将与AI芯片巨头英伟达平起平坐。台积电的顶级客户英伟达旗下的AI芯片——A100与H100对ChatGPT、自动驾驶和新一代人工智能产品至关重要。由于华尔街对生成式人工智能的痴迷,这家美国芯片公司的估值今年一度超过1万亿美元,同时也为台积电和其他提供训练人工智能模型所需基础设施的芯片公司带来了巨额财富。

AI芯片巨头英伟达在该公司公布截至4月30日的第一季度业绩时,预测第二财季营收将达到110亿美元左右,较市场预期的71.8亿美元高53%。随着芯片产业链的两大重要巨头——阿斯麦与台积电纷纷释放出AI需求大幅升温,市场愈发期待英伟达能够兑现强劲预期,甚至超过预期;毕竟英伟达自5月25日公布业绩以来,股价已暴涨超54%,年内涨幅更是达到220%,市场亟需英伟达兑现预期。

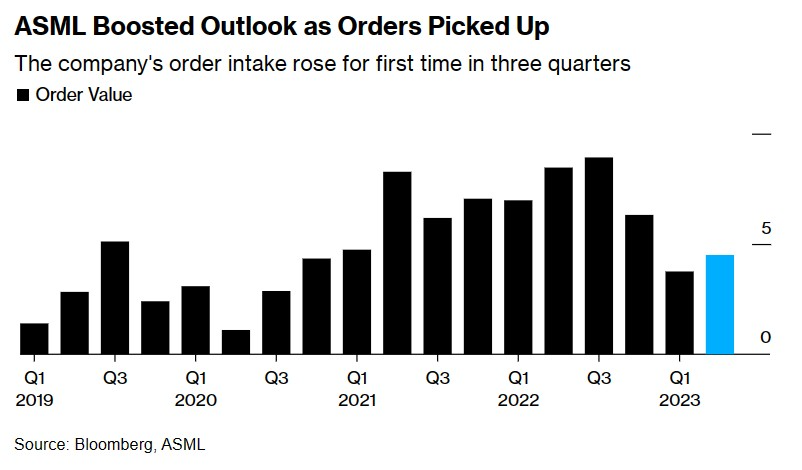

光刻机巨头阿斯麦(ASML.US)预计2023年第三季度净销售额在65亿欧元至70亿欧元之间,区间中值优于分析师平均预期的65.1亿欧元;阿斯麦管理层预计2023年全年净销售额增长30%,此前预期为增长超25%,更重要的数据在于,阿斯麦的订单量三个季度来首次增长,今年4月至6月,阿斯麦订单总额达到45亿欧元(大约50亿美元),比上一季度增长了20%,超过分析师39.8亿欧元的平均预期。

经过持续一年多低迷期,台积电智能手机与PC业务复苏在望

然而,更直接的是,这家iPhone芯片制造商正在努力维持其智能手机和面向消费者的业务的利润率和营收增长,随着全球疫情过后市场对消费电子的需求迅速萎靡,芯片行业步入低迷周期,台积电的这些“传统业务”——即PC与智能手机等芯片代工业务,已经陷入萎靡态势。台积电上周公布第二季度营收下滑10%,但是降幅略低于预期。

“尽管第二季度总营收达到4808亿新台币,且人工智能芯片相关制造订单迅速增加,但台积电下半年的盈利轨迹仍可能受到智能手机行业低迷带来的严重拖累。经汇率波动调整后,第二季度营收仅处于指导区间的中点,较上年同期下降10%。”Bloomberg Intelligence分析师Charles Shum表示。

台积电的竞争对手之一——三星电子(208.25, 0.00, 0.00%)(Samsung Electronics Co.)本月公布了至少自2009年以来最严重的季度营收下滑,引发了持续一年多的消费电子产品需求低迷何时结束的巨大不确定性。知名市场研究公司Canalys估计,今年4月至6月,全球智能手机出货量暴跌约11%,为连续六个季度下滑。

但是,积极信号正在呈现,比如未售出手机的积压数量正在减少,苹果即将发布全新版本的旗舰iPhone带动消费电子复苏,以及Canalys统计数据显示全球PC市场降幅在2023年第二季度缩窄,台式机和笔记本电脑的总出货量同比下降11.5%至6210万台,此前连续两个季度出货量下降超过30%,叠加第二季度的出货量环比增长11.9%,表明市场有望在今年下半年加速复苏。

此外,在本周,芯片行业的最重要上游公司——全球光刻机巨头阿斯麦透露,由于芯片制造商对其芯片制造机器的需求回升,第二季度订单有所增加,可见阿斯麦重要客户——英特尔(34.46, -0.04, -0.12%)、台积电与三星感知到了消费电子行业需求复苏的信号。

“智能手机市场正在发出复苏的早期信号,”来自Canalys的分析师Le Xuan Chiew表示。“智能手机库存已经开始清理,主要因为智能手机供应商优先削减旧机型的大量库存,为新机型的推出腾出空间。”

Canalys最新研究数据显示,2023年第二季度,全球智能手机重要市场——印度市场的智能手机销售表现坚挺,出货量稳定在3610万部,仅下降1%。标志着在经历连续三个季度下滑后,出现轻微复苏的信号。

PC需求方面,市场研究公司Counterpoint的PC数据追踪服务显示,2023年第二季度全球PC出货量年同比下降15%,但环比增长8%。数据显示,第二季度的年同比降幅可视为自2022年第一季度以来有所缓和。此外,自2022年第一季度以来,第二季度首次实现环比增长。第二季度的出货量数据可看作是PC市场趋于稳定的早期预兆。

根据Counterpoint调查,终端需求已经回升,变得比OEM出货量(销售)更强,这可能会转化为加速的再订购需求。2023 年下半年,Counterpoint预计返校势头将增强销量,同时一些厂商可能会推出支持 AI 的笔记本电脑和Arm笔记本电脑。总体而言,Counterpoint表示市场正在摆脱平静,走向疫情后的新常态。

AI热潮强势助攻下,芯片行业周期至暗时刻已过

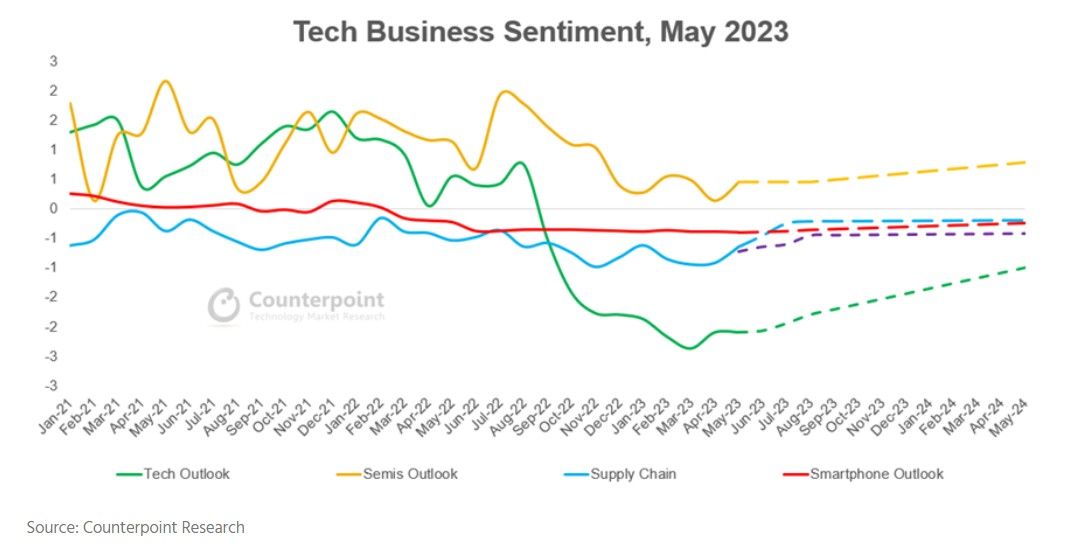

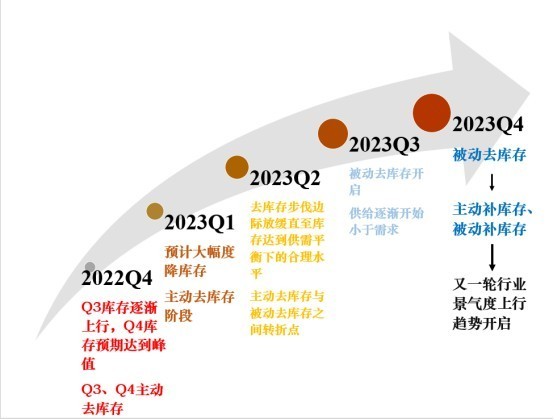

通过复盘芯片行业近期的复苏周期,我们观察到从主动去库存到主动补库存一般来说是6个季度左右,对于芯片产品库存展望如下:在2023年Q3末期至Q4初期,被动去库存有望开启,在23Q4末期至2024年初期,有望从被动去库存逐渐转向主动补库存,又一轮行业景气度上行趋势开启。总的来说,芯片行业有望在2023年Q3被动去库存模式开启,23Q4有望从被动去库存转向主动补库存进而实现量价齐升。

AI热潮不仅使得英伟达开发的GPU芯片需求高涨,AI热潮还带动了CPU、FPGA、存储芯片、定制化高性能芯片以及模拟芯片等一众芯片产品,毕竟无论是ChatGPT的底层基础设施——AI高性能服务器、以及数据中心等大规模基建,还是开发AI软件应用端的SaaS产品所需的基础硬件设备,都离不开这些最底层的芯片产品。

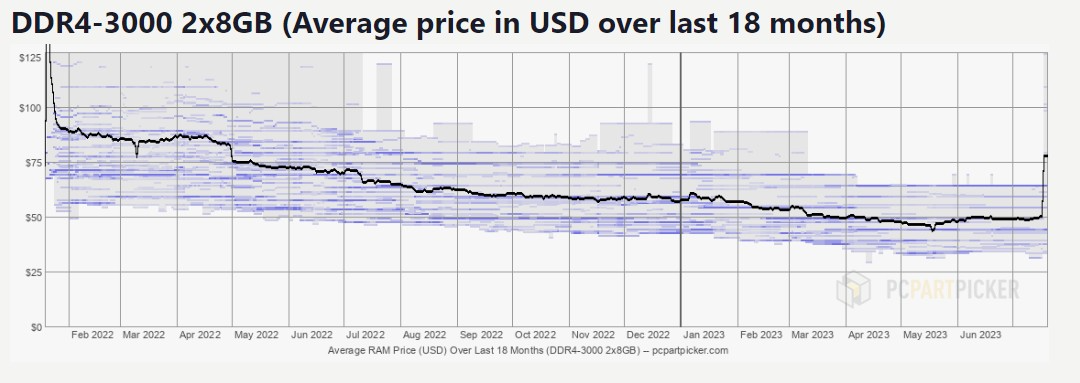

今年以来,在AI热潮的强势助攻下,结合前文统计数据显示芯片行业至关重要的终端应用——PC与智能手机复苏在即,芯片行业可以说已经熬过最艰难的时刻。从最能反映芯片行业周期的存储芯片行业来看,使用频率较高的一些DRAM存储产品的DDR4存储规格现货价格在5月中旬左右实现上涨,其中具备较高性能的DDR4-3000存储价格已实现大幅度飙升。

存储芯片巨头美光(64.96, 0.02, 0.03%)科技(MU.US)6月底公布的业绩显示总营收环比上升,加之美光对6-8月的第四财季销售额预期非常乐观,表明存储芯片行业供过于求的局面正在缓解。美光预计该公司第四财季的销售额将高达41亿美元,超出分析师平均预期的38.7亿美元。该公司首席执行官Sanjay Mehrotra在声明中表示:“我们相信,存储芯片行业已经度过了销售额低谷,随着行业供需平衡逐渐恢复,我们预计未来利润率将有所改善。”

另一存储芯片巨头SK海力士此前在财报中预计第二季度的销售额将出现触底反弹,存储芯片市场基本状况将从今年下半年开始明显好转,如今美光的乐观销售额预期也进一步增强了市场对于存储芯片行业,以及整个芯片行业的信心。

堪称“全球芯片股基准指数”的费城半导体指数今年以来开启“史诗级反弹浪潮”。可以看出市场自去年12月末,以及1月初以来已经开始定价芯片行业周期复苏趋势,在AI浪潮的助力下,反弹趋势可谓愈发猛烈,今年以来该指数涨幅高达50%,远超纳斯达克(14358.0182, 4.38, 0.03%)100指数和标普500指数。美光、台积电、阿斯麦等芯片公司业绩皆超预期,显示出复苏迹象,以及AI服务器出货量等统计数据已经在不断证实AI助攻下的周期复苏逻辑,目前市场亟需AI芯片巨头——英伟达为芯片股的史诗级反弹浪潮续上火力。

请先 登录后发表评论 ~